澳大利亚纳税申报表详解:从义务到实操指南

2025-09-02 1938阅读

纳税申报是澳大利亚税务体系的核心环节,涉及个人、企业的收入申报、税款计算及退税申请。本文整合权威信息,全面解析澳大利亚纳税申报的流程、要求、注意事项及策略,帮助纳税人清晰理解义务、规避风险并优化税务处理,确保合规高效完成申报。

一、澳大利亚纳税申报义务:谁需要报税?何时申报?

纳税义务主体

税务居民:无论公民或临时签证持有者,只要满足居住测试(如居住183天以上)、居所测试或联邦养老公积金测试,均需申报全球收入。

非居民:仅申报澳大利亚境内所得,但特定情况(如持有投资房产)仍需申报。

留学生与打工度假者:若年收入超过免税额(如2024年 $ 18,200),或需抵扣税款,必须申报。

企业:所有注册企业(含ABN持有者)需提交BAS(Business Activity Statement)及年度企业所得税申报。

申报时间框架

个人所得税:财年结束后的7月1日至10月31日(自行申报),若通过注册税务代理可延至次年3月31日。

企业BAS:根据营业额和频率,通常为季度或月度申报,截止日期依周期而定(如季度申报为季度末后28天)。

逾期后果:未按时申报将面临罚款,每逾期28天罚款 330,最高330,最高 1,650,同时需补缴税款及利息。

二、纳税申报基础:税号(TFN)与财政年度

税号(TFN)申请

所有纳税人均需申请TFN,用于工资预扣税、退税及税务记录。

申请方式:在线、纸质或通过myGov账户,需提供身份证明(如护照、签证)。

注意:TFN为终身号码,泄露可能导致身份盗用,仅限必要机构(如雇主、银行)使用。

财政年度与报税周期

澳大利亚财年从每年7月1日至次年6月30日,申报覆盖此期间的全部收入与扣除项。

申报期(如7月1日-10月31日)为法定期限,逾期将触发罚款机制。

三、纳税申报流程:从准备到提交的全步骤

材料准备

个人申报:工资单(PAYG Summary)、银行利息记录、投资收入(如股息、租金)、工作相关支出凭证、慈善捐赠证明、税务抵扣文件等。

企业申报:销售发票、采购记录、GST报表、员工工资明细、ABN信息等。

申报方式

企业:

在线BAS:通过ATO网站或会计软件提交,需包含GST、PAYG等数据。

会计软件集成(如Xero、MYOB)。

个人:

myTax(在线):通过myGov账户登录,系统预填部分信息,适合简单收入结构。

纸质表格:填写纸质税表(如Form I),但处理时间更长。

税务代理:委托注册代理处理复杂税务,需提前预约并确保代理已注册。

关键填报项

收入明细:工资、兼职收入、投资收入、政府福利、海外收入等。

扣除项:工作相关费用(如差旅、车辆使用、在家办公)、慈善捐赠、自我教育支出等。

特殊调整:家庭税收优惠(FTA/FTB)、医疗保险附加费(MLS)计算。

四、常见税务抵扣项与申报策略

工作相关支出抵扣

车辆费用:

日志法:记录12周工作里程,按比例抵扣所有费用。

每公里计费法:2024年 $ 0.88/km,上限5,000公里,不可重复申报其他费用。

在家办公:

固定费率法:2024年每小时 $ 70澳分,无需详细记录,但限制其他费用申报。

实际成本法:可抵扣电费、网络费、设备折旧等,需保留详细记录。

投资抵扣

租赁房产:维修费、中介费、贷款利息、折旧等可抵扣租金收入。

股票与利息:股息需申报,利息收入计入总收入。

慈善与教育抵扣

符合条件的捐赠可直接抵扣税款,自我教育支出(如职业培训)可申报扣除。

策略建议

提前整理凭证:保留所有支出收据至少5年,避免抽查时无法证明。

合理使用税务代理:复杂情况(如多收入来源、海外资产)建议专业处理。

五、退税与补税:核心流程与注意事项

退税机制

若预缴税款超过应缴额,ATO将自动退税至指定银行账户。

退税时间:电子申报约2周,纸质约10周,代理申报视情况而定。

补税处理

若申报后显示欠税,需按时缴纳,否则将产生利息和罚款。

ATO提供分期付款计划,可在线申请缓解一次性压力。

常见问题

预填信息错误:务必核对myTax预填数据(如雇主收入、银行利息),补充遗漏项。

银行账户信息准确性:错误账户可能导致退税延迟或丢失。

六、企业BAS申报:核心要点与风险规避

BAS申报频率

依营业额决定:月报( 20M以上)、季报(20M以上)、季报( 20M以下),小企业可简化申报。

关键内容

GST计算:销项税-进项税,需准确记录交易数据。

PAYG与Super:员工预扣税及退休公积金缴纳明细。

风险与合规

逾期罚款:BAS逾期同样触发高额罚款,建议使用会计软件自动提醒。

数据一致性:BAS数据需与年度企业所得税申报匹配,避免审计风险。

七、税务合规与稽查:应对策略与常见陷阱

ATO稽查重点

工作相关费用:过度申报或缺乏记录(如在家办公、车辆费用)。

租赁房产抵扣:虚报维修费用或未区分资本支出与日常维护。

加密货币交易:未申报资本利得或亏损。

应对策略

保留完整记录:所有抵扣项需有凭证支持,电子记录亦有效。

及时修正错误:发现申报错误后,立即通过myTax或代理更正。

配合稽查:若被选中审计,提供清晰文件并咨询税务律师。

常见陷阱避免

过早申报:勿急于7月初提交,等待预填信息完整后再核对。

双重抵扣:避免同一费用多次申报(如车险与公里计费法同时申报)。

八、特殊群体与场景指南

留学生与临时签证持有者

需申请TFN并申报税务居民身份,即使收入低于免税额,申报可保留退税资格。

打工度假签证者注意税收协定,部分国家可申请退税。

退休与养老金领取者

需申报养老金收入,并享受特定税收抵消(如老年抵消)。

高收入者需注意医疗保险附加费(MLS)。

离境申报

永久离澳前需完成最终申报,结清税款,并注销TFN。

九、未来趋势与改革动态

数字化税务推进

ATO持续优化myTax系统,预填数据覆盖率提升,减少手动输入错误。

逐步淘汰纸质申报,鼓励电子化操作。

政策调整

低收入家庭税收优惠(如第三阶段减税)重新分配,惠及更多中低收入群体。

加密货币与数字资产税务规则细化,加强监管。

十、实用工具与资源

官方平台

ATO官网:下载表格、在线申报、查询状态。

myGov账户:集成税务、医疗、福利服务,一站式管理。

计算工具

税计算器(如taxcalc.com.au):预估税款与退税。

BAS计算器:企业快速核算GST与PAYG。

支持渠道

Tax Help志愿者:低收入者可免费获取申报协助。

税务代理协会:查找认证代理,避免欺诈。

结语:合规申报,智慧税务

澳大利亚纳税申报体系虽复杂,但通过清晰理解义务、规范操作和策略优化,纳税人可高效完成申报并最大化权益。无论是个人还是企业,合规是基石,记录是关键,及时行动是保障。随着数字化与政策动态变化,持续关注更新并借助工具与专业支持,将助力您在税务管理中从容应对,避免风险,实现财务健康。

留学咨询

更多出国留学最新动态,敬请关注澳际教育手机端网站,并可拨打咨询热线:400-601-0022

留学热搜

相关推荐

- 专家推荐

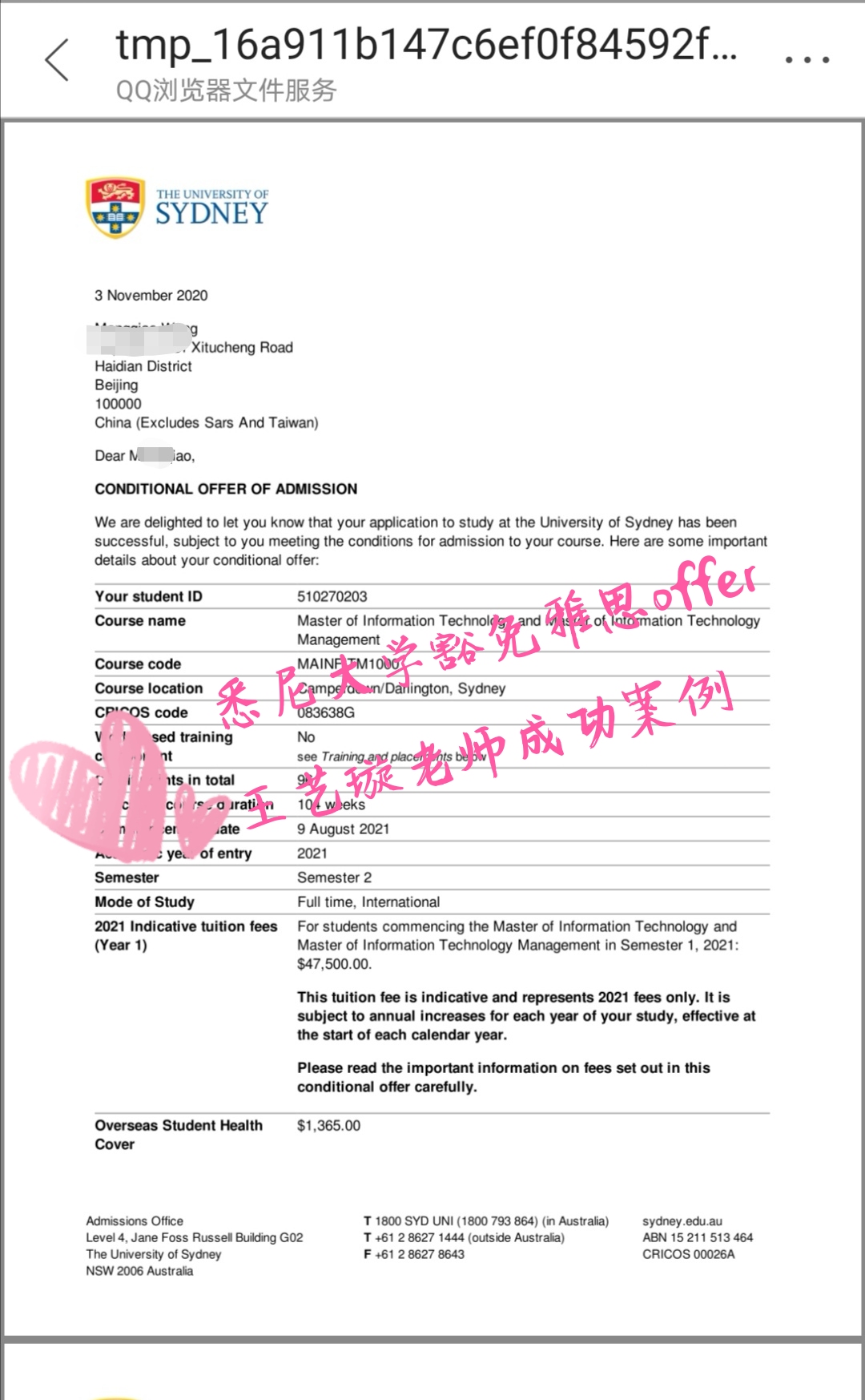

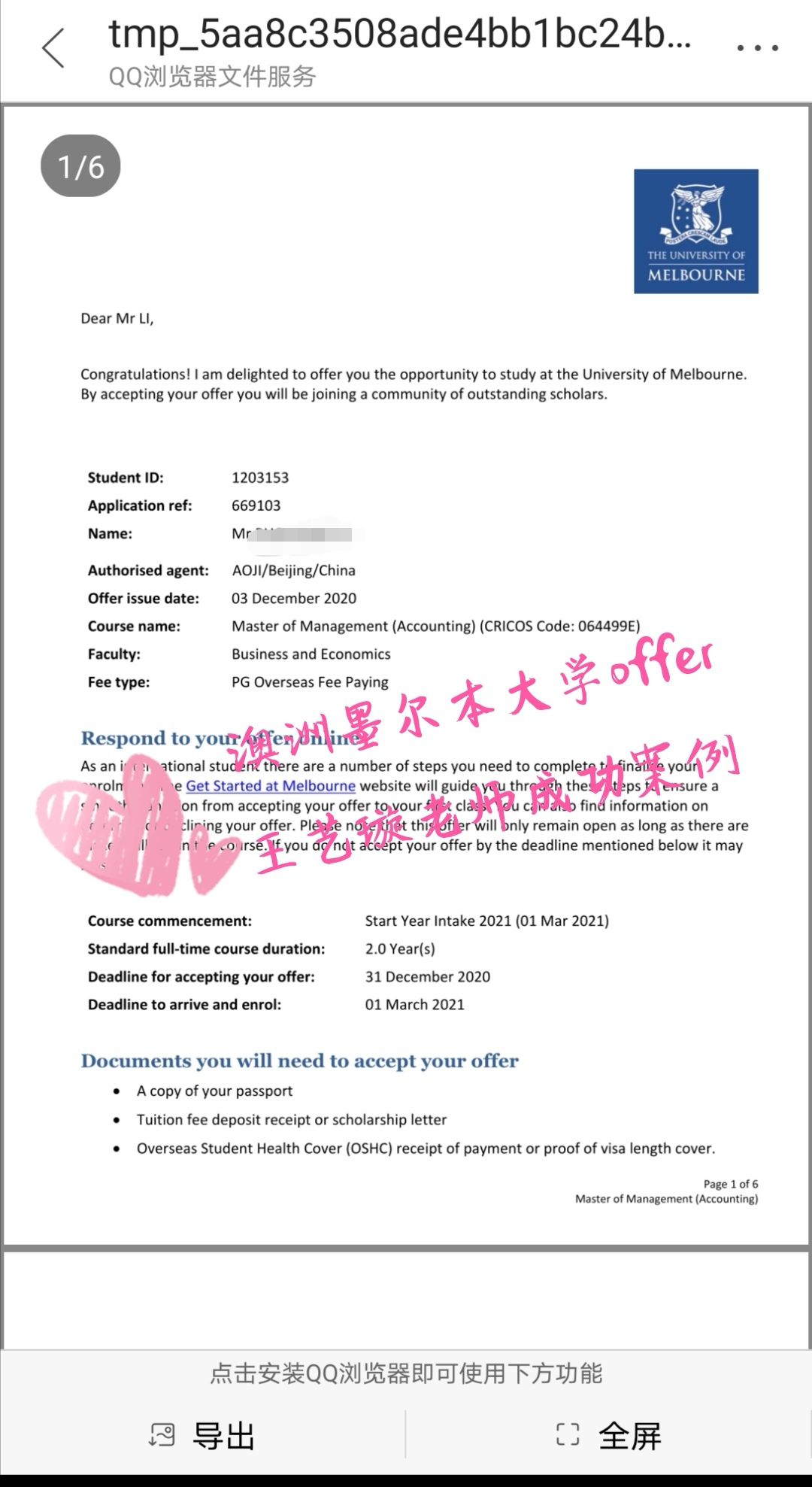

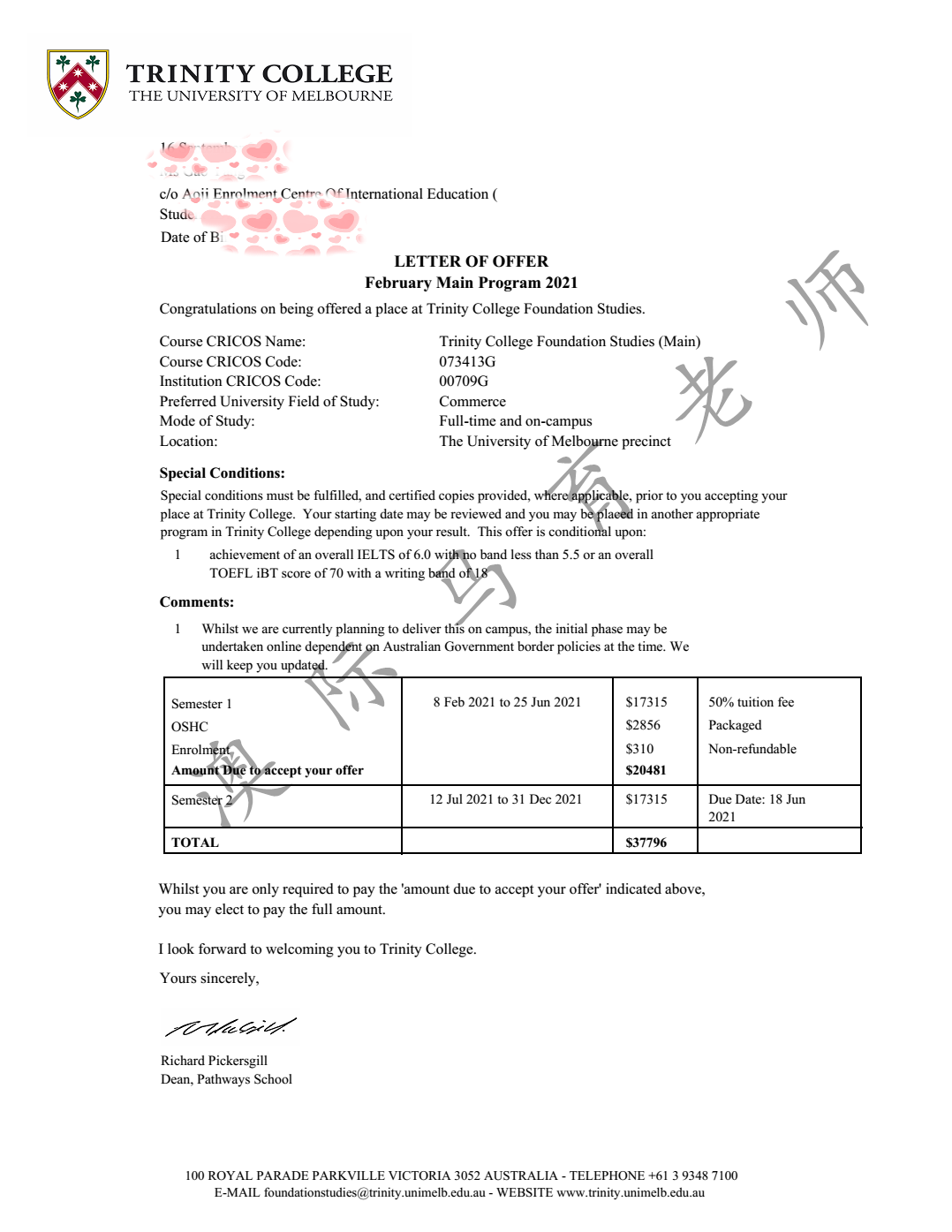

- 成功案例

- 博文推荐

Copyright 2000 - 2020 北京澳际教育咨询有限公司

www.aoji.cn All Rights Reserved | 京ICP证050284号

总部地址:北京市东城区 灯市口大街33号 国中商业大厦2-3层

Tara 向我咨询

行业年龄 8年

成功案例 2136人

Cindy 向我咨询

行业年龄 20年

成功案例 5340人

精通各类升学,转学,墨尔本的公立私立初高中,小学,高中升大学的申请流程及入学要求。本科升学研究生,转如入其他学校等服务。

Amy GUO 向我咨询

行业年龄 18年

成功案例 4806人

熟悉澳洲教育体系,精通各类学校申请程序和移民局条例,擅长低龄中学公立私立学校,预科,本科,研究生申请

Ming 向我咨询

行业年龄 8年

成功案例 2136人