澳洲申报表详情:从税务到入境,一文掌握

2025-08-08 1084阅读

澳洲作为高福利、高税负的国家,其税务和入境申报体系相对复杂但体系完善。无论是留学生、新移民还是工作者,了解并正确完成各类申报表是融入当地生活的基础。本文综合整理了澳洲申报表的全面指南,涵盖税务申报、入境申报两大核心内容,帮助读者清晰掌握操作流程及注意事项。

一、澳洲税务申报体系解析

税号(TFN)申请:首要任务

抵达澳洲后,无论工作或学习,必须尽快申请个人税号(Tax File Number,TFN)。TFN是税务局的唯一身份识别码,用于报税、退税及银行账户管理。申请时需通过ATO官网填写个人信息,包括姓名、地址、签证类型等。需注意:

税号保密性极高,不可随意透露;

留学生或临时签证持有者,需满足在澳居住条件方可在线申请;

申请成功后,TFN将通过邮寄送达,保存好参考号以便查询进度。

财政年度与报税周期

澳洲财政年度为每年7月1日至次年6月30日,与自然年不同。报税周期分为:

个人报税:7月1日-10月31日(自行申报);

会计师代理:可延长至次年3月31日。

所有收入需按此周期计算,逾期申报将面临罚款。

主要税种与纳税义务

澳洲税制分为联邦税与州税,核心税种包括个人所得税、消费税(GST)、福利保险税等。纳税义务判定标准:

税务居民:居住满183天或长期居住意向者,需申报全球收入;

非居民:仅申报境内收入,但部分福利税仍适用。

留学生若满足税务居民条件,需申报所有收入(包括利息、奖学金等)。

报税材料清单与准备要点

报税前需整理以下文件:

雇主提供的PAYG Summary(工资总结);

银行利息、投资分红记录;

工作相关支出凭证(如交通费、办公费用);

投资房产的租金与维护费用明细。

特别提醒:

小额支出( $ 300以下)无需凭证,可凭记录抵扣;

所有材料需保存5年,税务局抽查时凭证缺失可能导致罚款。

电子报税系统(e-tax/MyTax)操作指南

创建MyGov账户并关联ATO;

输入税号、银行账户信息;

逐项填写收入、抵扣项(如工作支出、捐款等);

系统即时计算退税或补缴金额。

使用e-tax需注意:

基础税务知识必备,避免误报抵扣项;

首次申报需额外验证个人信息(如雇主信息、配偶资料)。

二、个人所得税申报实操与优化策略

申报步骤详解

(1)登录MyGov,选择税务年度;

(2)填写基本信息:姓名、地址、联系方式;

(3)导入收入数据:工资、利息、股息等;

(4)逐项申报抵扣项(按类别分类);

(5)确认医疗税状态(如留学生申请豁免);

(6)提交并等待审核(通常12个工作日)。

合法减税技巧

工作支出抵扣:记录制服费、加班餐费等与工作直接相关的开销;

学习费用抵扣:自费职业培训课程可申请教育抵扣;

家庭办公费用:按比例分摊租金、水电费用于抵扣(需计算使用面积);

偏远地区减免:符合条件者可申请额外税务补贴。

税务居民与医疗税豁免

留学生若未持有Medicare卡且无医疗福利使用记录,可申请医疗税(Medicare Levy)豁免。流程:

下载并填写Medicare Entitlement Statement;

提交护照公证及签证证明至政府邮箱;

收到豁免信后,在报税系统中更新状态。

三、澳洲入境申报表DPD:最新政策与填写指南

DPD替代ATD:关键变化

自2022年起,入境澳洲需填写Digital Passenger Declaration(DPD),取代旧版ATD。DPD需在航班起飞前72小时内提交,涵盖:

疫苗接种证明(认可疫苗清单);

72小时内PCR或24小时内RAT阴性报告;

14天旅行史及隔离计划。

DPD填写步骤与注意事项

(1)注册账户:登录https://dpd.homeaffairs.gov.au/;

(2)填写航班详情:航班号、出发地、抵达机场;

(3)个人身份:护照信息、联系方式;

(4)旅行历史:过去14天访问国家/地区;

(5)健康声明:疫苗状态、检测结果上传;

(6)隔离安排:目的地州隔离政策确认。

申报结果解读

“Complete”:符合入境要求,无需额外检查;

“Confirmation required”:需值机时与航空公司确认,可能需补充材料或隔离。

违规未申报或提供虚假信息,罚款高达 $ 6660澳元,甚至监禁。

四、常见问题与风险规避

未打工是否需要报税?

答:若银行账户产生利息,需申报利息收入以退税。

忘记报税的后果:

罚款:至少年收入13%的滞纳金;

信用受损:影响后续签证或贷款申请。

税务抽查应对:

保留所有凭证:发票、收据、银行对账单;

合理解释遗漏:如小额支出无凭证,提供合理计算说明。

五、高效报税工具与专业建议

推荐工具:

MyTax官方软件:免费、实时计算退税;

QuickBooks等第三方工具:适合复杂收入结构。

会计师咨询场景:

多收入来源(房产、股票、兼职);

税务抵扣项复杂(跨境收入、大额支出);

首次申报或税务居民身份争议。

六、最新政策更新(2025年)

个人所得税税率调整:

低收入者( 37,001−37,001− 126,000)减税额度翻倍;

最高税率门槛提升至 $ 19万澳元。

疫情相关退税政策:

2020-2025年居家办公费用简化抵扣:按每小时 $ 0.80标准计算;

防护用品(口罩、手套)可申报职业相关退税。

七、留学生专属税务指南

税号申请特殊流程:

在线申请需确认“税务居民”身份;

填写时需勾选留学生选项,避免误选居民身份。

无收入申报必要性:

即使无工作,仍需申报零收入以建立税务记录,避免利息被扣税。

奖学金与税务处理:

政府奖学金通常免税;

自费奖学金需申报,但部分可抵扣学费成本。

八、税务合规与长期规划

建立长期税务记录:

按时申报积累信用,助力未来贷款、移民申请;

保持收入与抵扣记录连续性。

税务风险评估:

定期自查报税数据,避免误报导致的罚款;

重大税务变动(如身份转换)需提前咨询。

九、总结:澳洲申报表的战略意义

正确完成税务与入境申报不仅是法律义务,更是个人财务规划的基础。通过系统化整理收入、合理抵扣支出、及时响应政策变动,不仅能最大化退税收益,还能规避法律风险,为在澳长期发展奠定合规基础。建议每位在澳人士建立年度申报习惯,结合专业工具与咨询,实现税务管理的最优化。

留学咨询

更多出国留学最新动态,敬请关注澳际教育手机端网站,并可拨打咨询热线:400-601-0022

留学热搜

相关推荐

- 专家推荐

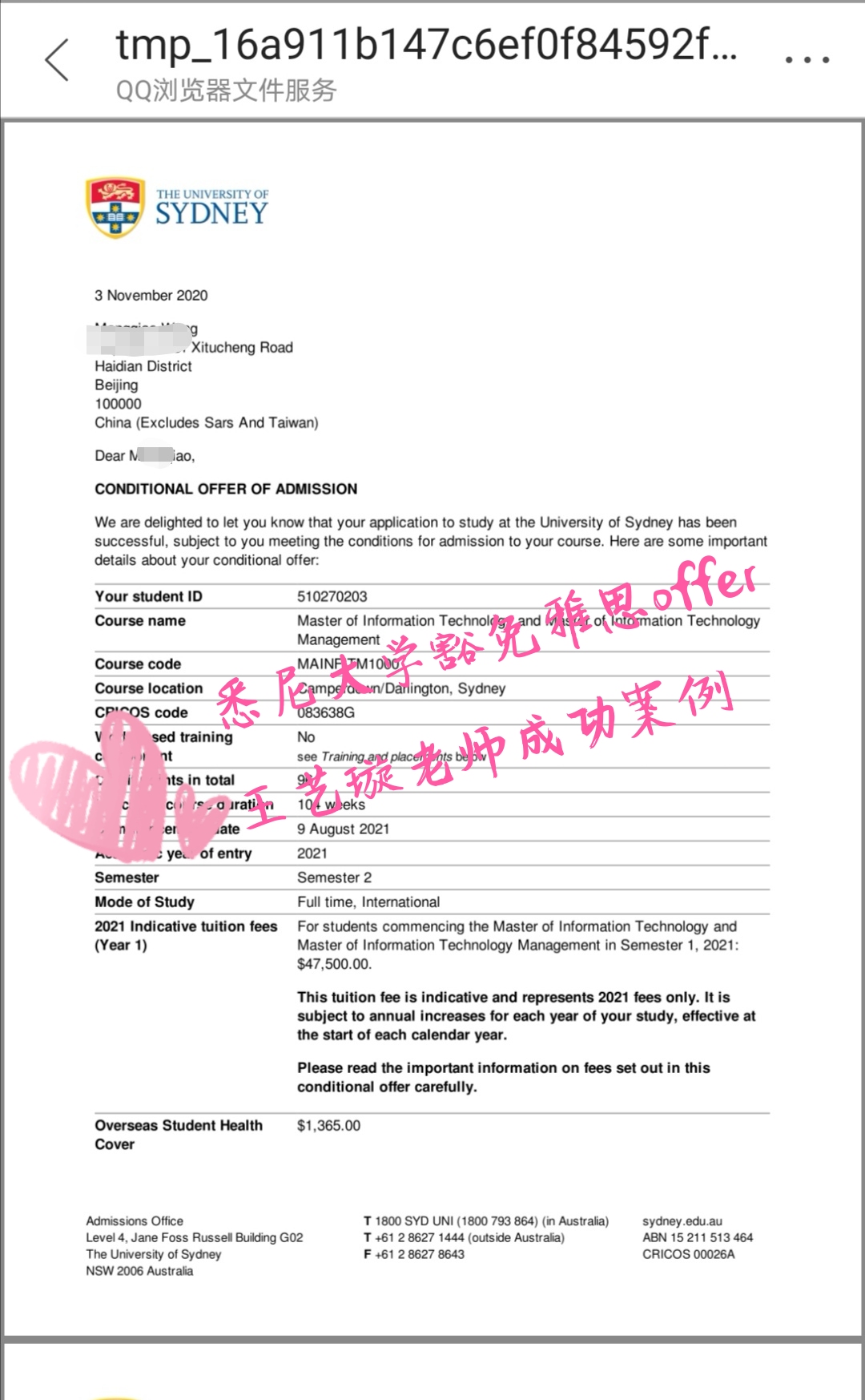

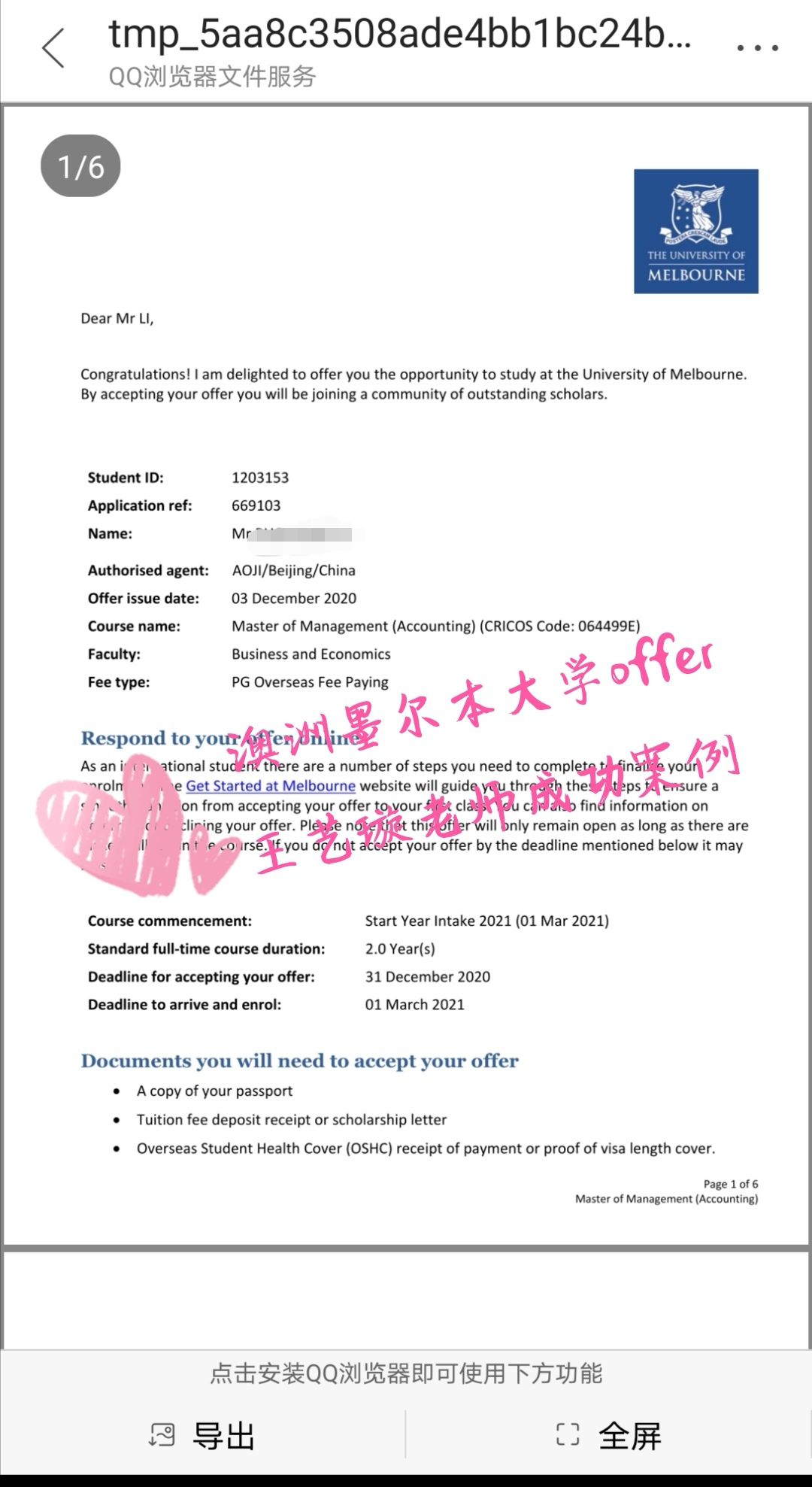

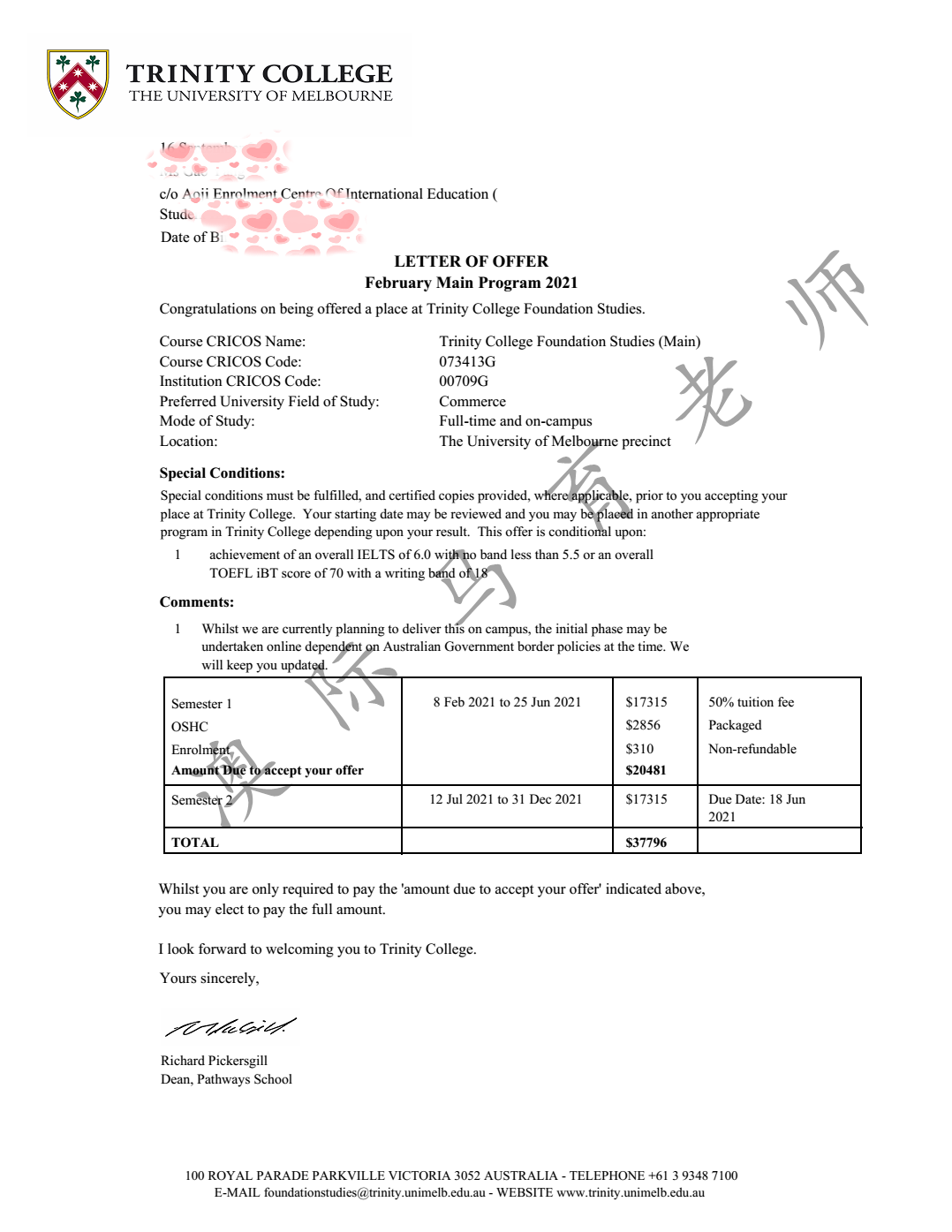

- 成功案例

- 博文推荐

Copyright 2000 - 2020 北京澳际教育咨询有限公司

www.aoji.cn All Rights Reserved | 京ICP证050284号

总部地址:北京市东城区 灯市口大街33号 国中商业大厦2-3层

Tara 向我咨询

行业年龄 8年

成功案例 2136人

Cindy 向我咨询

行业年龄 20年

成功案例 5340人

精通各类升学,转学,墨尔本的公立私立初高中,小学,高中升大学的申请流程及入学要求。本科升学研究生,转如入其他学校等服务。

Amy GUO 向我咨询

行业年龄 18年

成功案例 4806人

熟悉澳洲教育体系,精通各类学校申请程序和移民局条例,擅长低龄中学公立私立学校,预科,本科,研究生申请

Ming 向我咨询

行业年龄 8年

成功案例 2136人