2025年去澳大利亚留学出具流水和收入证明会被查税吗:政策解读与合规指南

2025-08-01 2488阅读

一、留学资金证明与税务关联的疑问

随着澳大利亚留学申请的竞争日益激烈,申请人需提交详尽的资金证明材料,包括银行流水、收入证明、存款证明等。许多留学生和家庭在准备这些文件时产生疑问:提供的流水和收入证明是否会被澳大利亚税务局(ATO)查税?若被查税,需承担哪些税务义务?本文将结合2025年最新政策、留学生税务身份判定标准及实操案例,系统解答这一核心问题,并提供合规应对策略。

二、澳大利亚税务体系与留学生身份界定

1. 税务居民与非税务居民划分

澳大利亚税务体系基于“税务居民”与“非税务居民”的分类确定纳税义务。留学生需通过“183天测试”判断身份:

税务居民:上一财政年(7月1日-次年6月30日)在澳居住超过183天,或持有永居签证、长期工作签证。

非税务居民:居住未满183天,或短期访问签证持有者。

关键注意:学生签证(Subclass 500)持有者若满足居住时长,自动成为税务居民,需申报全球收入;否则仅申报澳境内收入。

2. 税务义务差异

税务居民:需申报全球收入(澳境内+境外),包括工资、利息、投资所得,享受居民税率及退税权益。

非税务居民:仅申报澳境内收入,按较高税率缴税(如利息预扣10%),通常无法退税。

三、留学资金证明与税务审查的关联性分析

1. 签证申请阶段:资金证明的用途与审查

留学生申请签证时需提交流水和收入证明,以证明经济能力符合移民局要求。此类材料主要用于评估申请人是否有足够资金支付学费、生活费等,而非直接用于税务审查。移民局与税务局虽共享部分数据(如签证信息),但资金证明本身不会触发税务审查,除非移民官怀疑材料真实性或涉及资金来源违法。

2. 税务居民身份下的税务义务

若留学生被认定为税务居民,其提交的流水和收入证明中的信息可能与ATO的税务申报义务关联。例如:

境内工作收入:若流水显示兼职工资,需申报并缴纳个人所得税(雇主已预扣税)。

利息收入:澳银行账户利息需申报,无税号者可能被银行按最高税率预扣。

父母资助收入:父母提供的资金若为赠与,通常无需纳税;但若为借款或投资回报,可能涉及税务处理。

3. 移民局与税务局的数据共享机制

澳大利亚移民局与ATO近年来强化数据匹配系统,重点核查签证持有人的税务合规性。例如,移民局可共享签证申请人的:

姓名、住址、签证状态

工作许可信息、雇主数据

教育机构关联记录

ATO则通过比对收入申报、税务记录,识别未合规报税的个案。若留学生提交虚假收入证明或申报收入与税务记录不符,可能触发税务调查。

四、留学生常见资金类型与税务处理

1. 银行流水与利息收入

税务处理:澳银行账户利息需申报,但多数留学生因利息金额低(低于 $ 18200免税门槛)无需缴税。无税号者利息会被预扣10%,需通过报税申请退还。

合规建议:抵达澳后尽快申请税号(TFN),告知银行避免预扣税;年终通过MyTax申报利息收入。

2. 兼职/工作收入

税务义务:打工收入需申报,雇主按工资预扣税款(PAYG系统)。留学生需保留工资单,年终统一申报并申请退税(若预扣税高于实际应缴税)。

关键操作:入职后立即提供TFN,确保雇主正确扣税;使用MyGov在线报税,核对收入与扣除项(如工作相关支出)。

3. 父母提供的资金证明

税务风险:父母资助的存款或收入证明本身不涉及税务,但需提供合法来源证明(如工资单、纳税记录)。若资金来源为父母投资或经营所得,需明确资金性质(赠与、借款或分红),避免被ATO质疑资金来源合法性。

合规准备:父母收入证明需包含公司盖章、纳税记录,必要时附公证文件;资金转入留学生账户时保留转账记录。

4. 奖学金与学费补贴

免税条件:部分奖学金(如政府奖学金、研究津贴)可免税;需确认奖学金提供方的免税声明,并在税务申报中标注。

税务申报:即使免税,仍需申报记录,避免ATO误判收入性质。

五、查税风险场景与应对策略

1. 高风险场景识别

资金来源不明:流水显示大额转账无合理解释(如无收入证明、赠与声明)。

收入申报不一致:签证申请时收入证明与税务申报金额差异巨大。

兼职收入未申报:雇主报税记录与留学生申报记录不匹配。

虚假材料:伪造工资单、纳税记录等。

2. 应对策略

透明化资金来源:所有资金流动保留完整记录(转账凭证、合同、纳税证明);父母资助附亲属公证+赞助信。

提前申报税务:即使收入低,也需在成为税务居民后申报零收入,建立合规记录。

合法兼职管理:遵守工作时长限制(学期内每两周40小时),保留雇主提供的税务文件。

专业咨询:涉及复杂收入(如投资、分红)时,寻求持牌会计师协助申报。

六、移民局与税务局的联合审查趋势

1. 数据匹配系统升级

自2025年起,移民局与ATO的数据共享范围扩大,重点核查:

学生签证持有人的工作合规性(工时、雇主资质)

收入申报与签证申请材料的匹配度

资金证明与税务记录的一致性

2. 违规后果

税务层面:未申报收入或虚假申报面临罚款、利息追缴,严重者影响信用记录。

移民层面:若查实重大税务违规,可能导致签证取消、遣返及未来签证拒签。

3. 合规自查清单

确认税号申请状态

核对雇主预扣税记录

定期查看MyGov账户的税务通知

保存所有收入与支出的纸质/电子凭证

七、案例解析:常见疑问与解决方案

案例1:父母资助存款需纳税吗?

场景:留学生账户存款由父母转账,提供父母收入证明。

解答:资金本身不纳税,但需证明父母收入合法(如工资、经营所得),并提供赠与声明或资金流转记录。

操作:父母提供纳税证明+转账凭证+公证赞助信。

案例2:兼职收入低于免税门槛,仍需报税吗?

场景:学期内兼职月收入 $ 800,雇主预扣税。

解答:需报税,但可申请全额退税。通过MyTax申报,核对预扣税款与应缴税差异。

建议:保留所有工资单,年终统一申报。

案例3:奖学金是否影响税务?

场景:获得大学全额奖学金,但银行流水显示奖学金入账。

解答:需确认奖学金类型,部分免税奖学金需在申报时标注。若未标注可能被ATO要求缴税。

操作:保留奖学金协议,申报时声明免税资格。

八、留学生税务合规全流程指南

1. 抵达澳洲后

立即申请税号(TFN),通过ATO官网在线提交。

开设银行账户并关联TFN,避免利息预扣税。

注册MyGov账户,绑定ATO服务。

2. 收入管理

记录所有收入来源:工资、利息、奖学金、父母转账。

保存雇主提供的PAYG Summary、银行利息报表。

工作相关支出(如交通、工具费)可申报抵扣税款。

3. 报税流程

每年7月1日-10月31日通过MyTax申报上一财年税务。

核对收入、扣除项,申请退税或补缴税款。

若涉及复杂税务问题,使用会计师服务。

4. 长期规划

建立持续税务记录,为未来工签、移民申请积累合规信用。

利用中澳税收协定(如学生条款)降低双重征税风险。

九、结论:合规为先,规避风险

去澳大利亚留学出具流水和收入证明本身不会直接触发税务审查,但留学生需明确自身税务身份,合规申报所有收入。关键在于:

透明化资金流动:保留完整记录,证明来源合法。

主动申报税务:即使收入低,也需建立申报记录。

遵守移民与税务规则:避免兼职超时、提供虚假材料。

及时应对审查:若收到ATO或移民局通知,尽快补充合规文件。

通过合理规划与专业咨询,留学生可确保资金证明与税务义务双重合规,避免因信息误解导致的法律风险。

留学咨询

更多出国留学最新动态,敬请关注澳际教育手机端网站,并可拨打咨询热线:400-601-0022

留学热搜

相关推荐

- 专家推荐

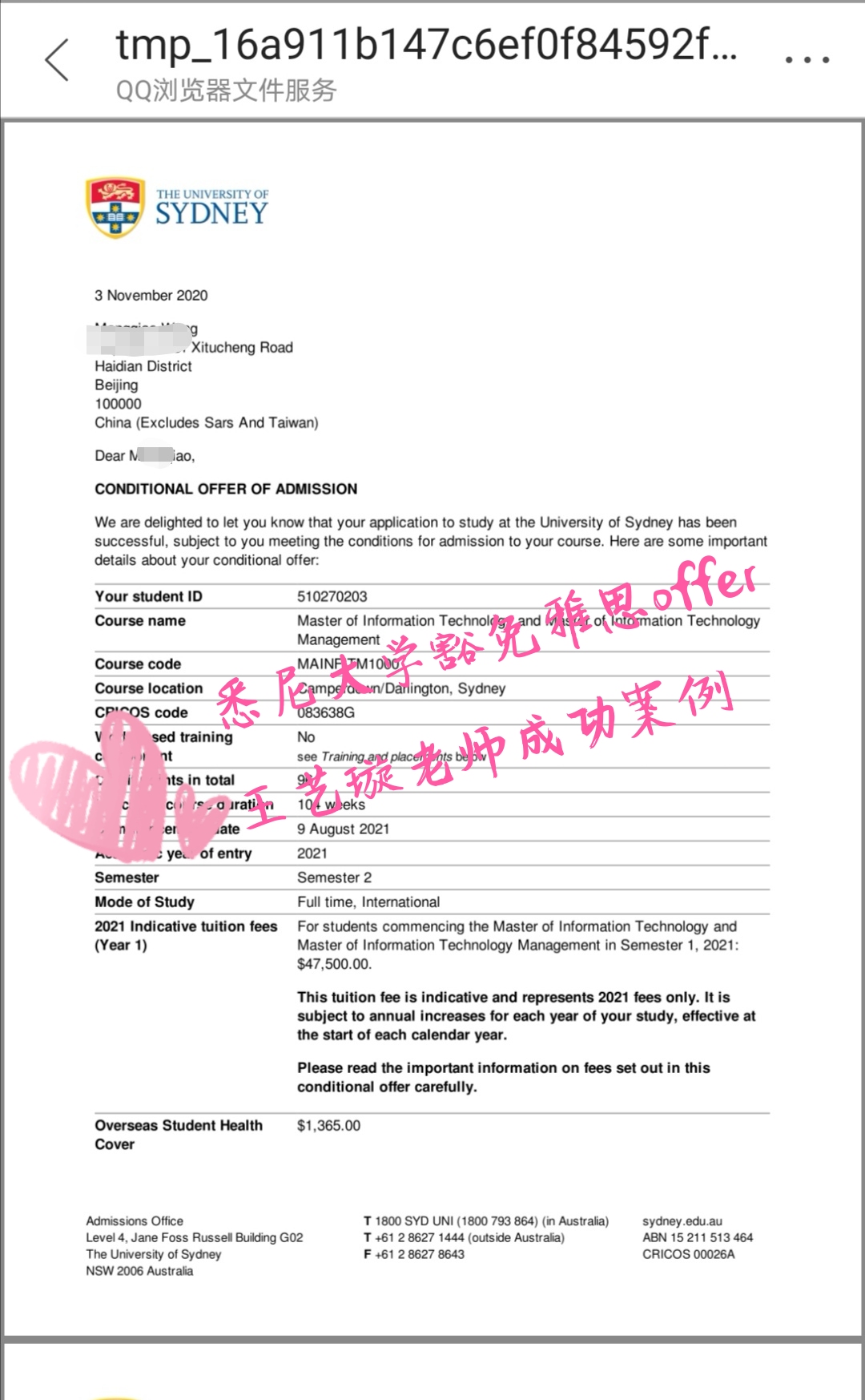

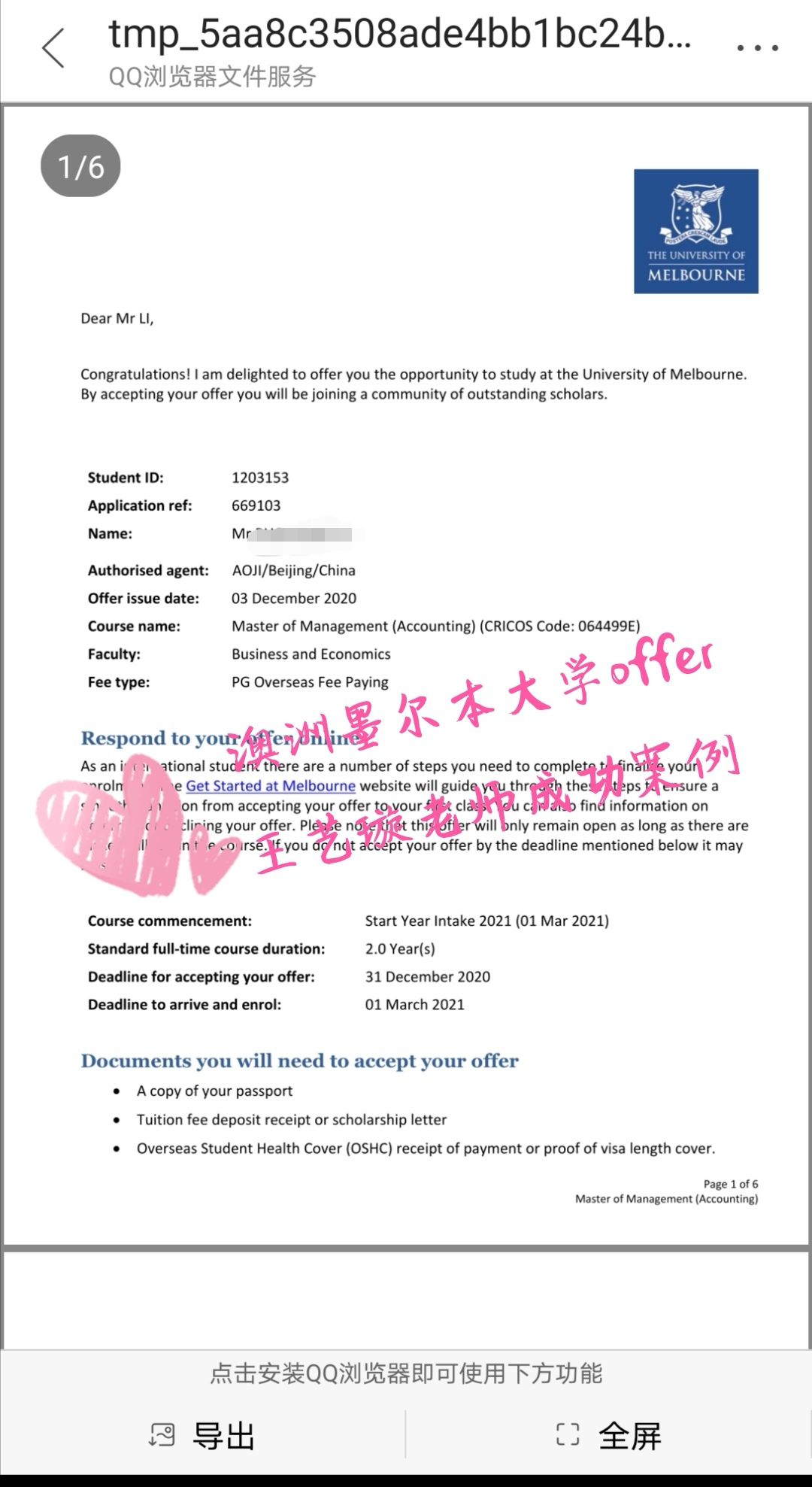

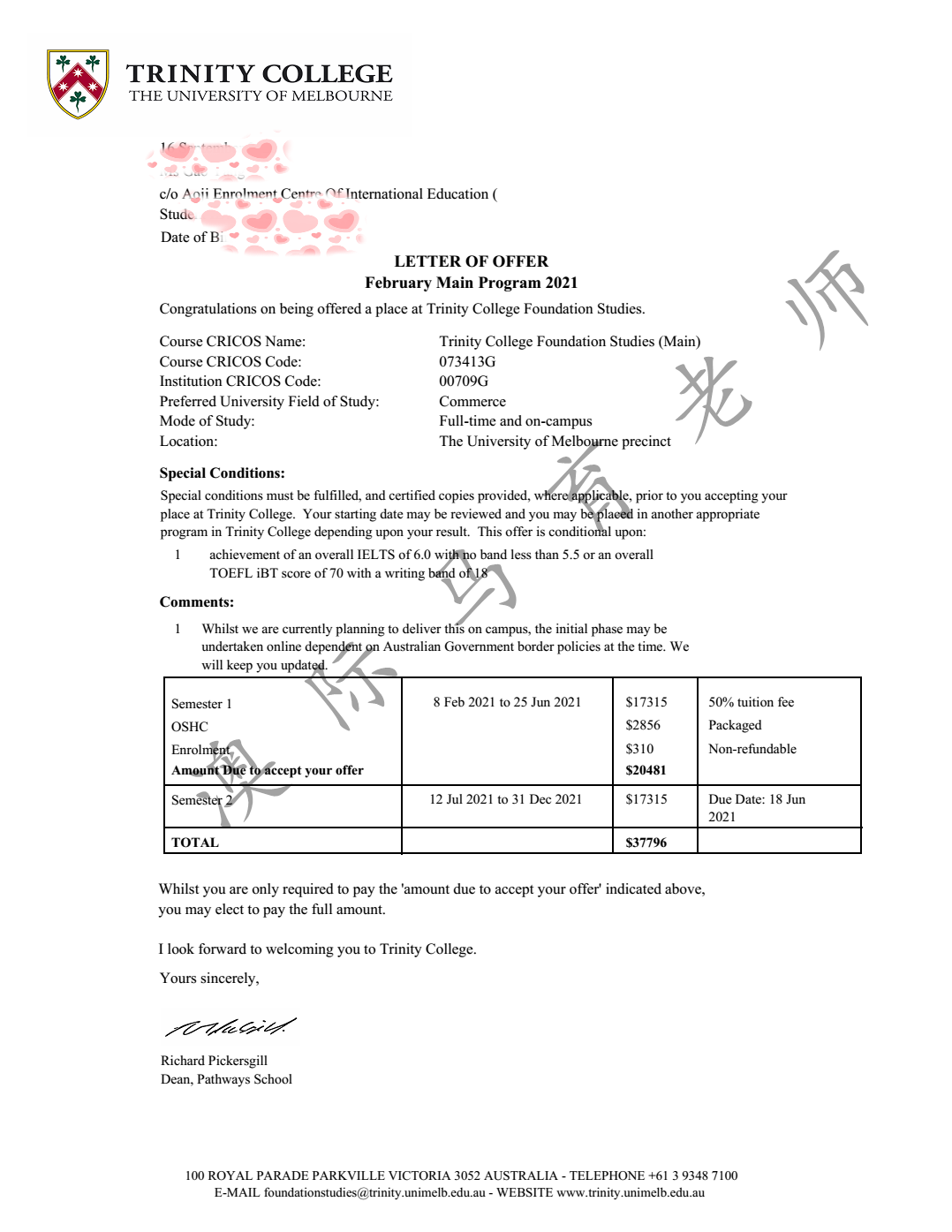

- 成功案例

- 博文推荐

Copyright 2000 - 2020 北京澳际教育咨询有限公司

www.aoji.cn All Rights Reserved | 京ICP证050284号

总部地址:北京市东城区 灯市口大街33号 国中商业大厦2-3层

Tara 向我咨询

行业年龄 8年

成功案例 2136人

Cindy 向我咨询

行业年龄 20年

成功案例 5340人

精通各类升学,转学,墨尔本的公立私立初高中,小学,高中升大学的申请流程及入学要求。本科升学研究生,转如入其他学校等服务。

Amy GUO 向我咨询

行业年龄 18年

成功案例 4806人

熟悉澳洲教育体系,精通各类学校申请程序和移民局条例,擅长低龄中学公立私立学校,预科,本科,研究生申请

Ming 向我咨询

行业年龄 8年

成功案例 2136人