美国留学生有纳税号码吗?

2024-08-20 1788阅读

美国留学生有纳税号码。 在美国,留学生常常面临与税务相关的诸多问题,其中一个关键问题是是否需要申请纳税号码。为了帮助大家更好地理解这一课题,本文将详细介绍留学生在美国的纳税号码相关事宜,包括ITIN和SSN的区别、税务优惠政策、税务报表的填报以及税务咨询的重要性。

1、ITIN

ITIN(Individual Taxpayer Identification Number)是美国国税局(IRS)为没有社会安全号码(SSN)但需要报税的个人提供的一个税务号码。大部分国际留学生在申请入境美国时,并没有获得SSN,因此,他们往往需要申请ITIN。ITIN的主要用途是用于报税和处理税务文件,确保留学生可以合法履行其在美国的纳税义务。申请ITIN的流程通常比较简单,留学生需填写W-7表格,并提供身份和外国身份的相关证明文件。

2、SSN

SSN(Social Security Number)是美国社会保障局(SSA)为居民和部分非居民颁发的一个号码,用于跟踪个人的社会保障福利和纳税记录。对于留学生而言,一般在以下情况下可以申请SSN:获得了美国学校全日制的录取、参加实习(CPT或OPT),或者有特定的工作机会。SSN不仅可以用于报税,还广泛应用于开设银行账户、申请信用卡等。

3、税务优惠政策

美国对国际留学生的纳税政策设有一些优惠措施。例如,根据税收协定,有些国家和美国签订了避免双重课税的协议,允许留学生在特定条件下享有税收减免。此外,留学生在某些情况下可以申请教育税收优惠,如美国机会税收抵免(AOTC)或终身学习信用(LLC),帮助降低教育成本。了解这些优惠政策,有助于留学生合理避税,从而减轻经济负担。

4、税务报表

所有在美国有收入的留学生都必须按时填写和提交税务报表。通常,留学生需要填报1040NR(非居民个人所得税表)。该表格不仅记录收入情况,还能够申请相应的税务优惠和返税。报表的填报期限通常是在每年的4月15日之前,而留学生也可申请延期。准确地填写并及时提交税务报表可以避免罚款和利息的产生,确保留学生在美国的良好税务记录。

5、税务咨询

面对复杂的税务法律和政策,留学生常常感到无从下手,因此,专业的税务咨询服务显得尤为重要。有许多机构和专业人士提供税务咨询服务,帮助留学生更好地理解其税务责任和利益,指导他们合理合法地进行税务规划。这不仅能提高其报税的准确性,还能最大程度地享受税务优惠。

总结:

美国留学生在纳税问题上面临不少挑战,但通过了解ITIN和SSN的区别、掌握税务优惠政策、及时填写税务报表以及寻求税务咨询服务,留学生可以妥善应对各种税务问题,确保他们能够合法合规地履行纳税义务,同时享受美国的教育与生活。因此,留学生在留学期间应持续关注自己的税务状况,从而更好地融入美国社会。

留学咨询

更多出国留学最新动态,敬请关注澳际教育手机端网站,并可拨打咨询热线:400-601-0022

留学热搜

相关推荐

- 专家推荐

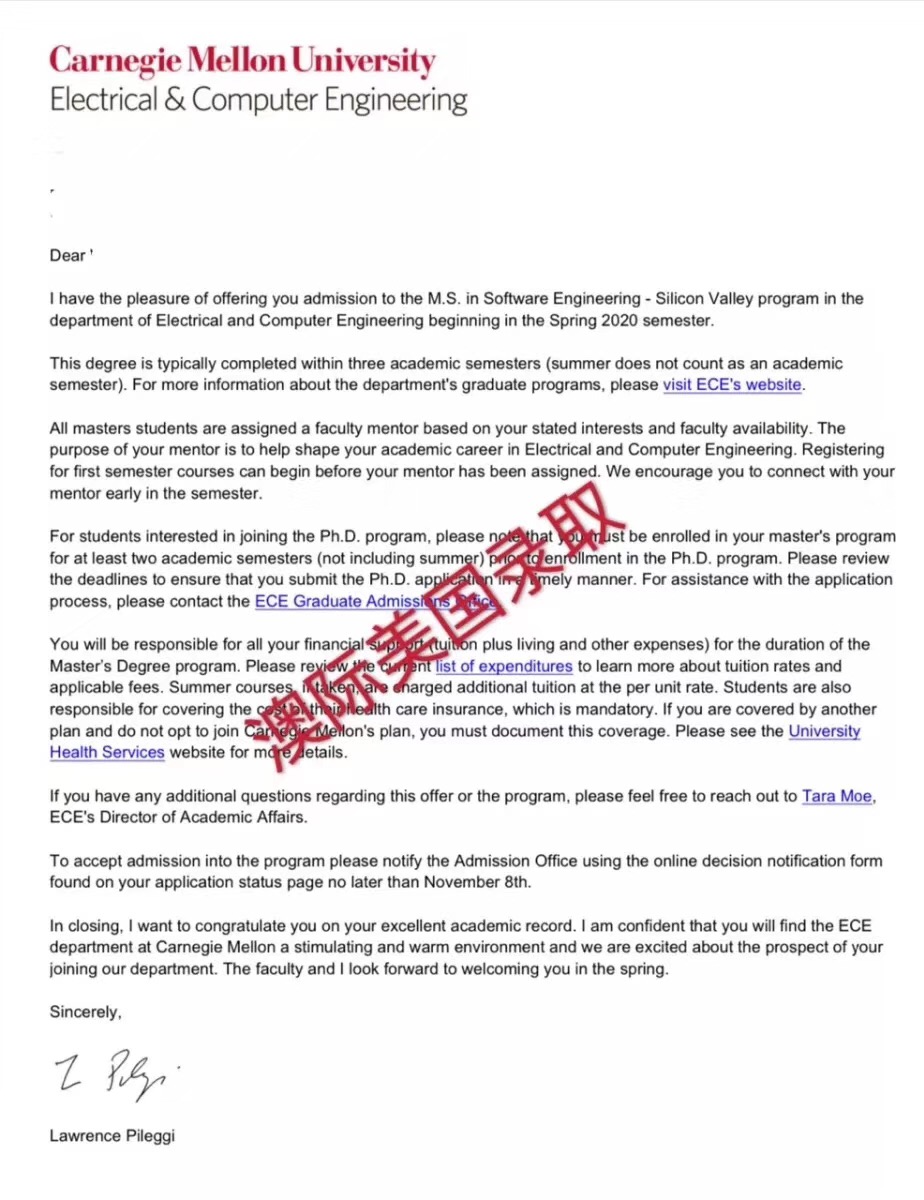

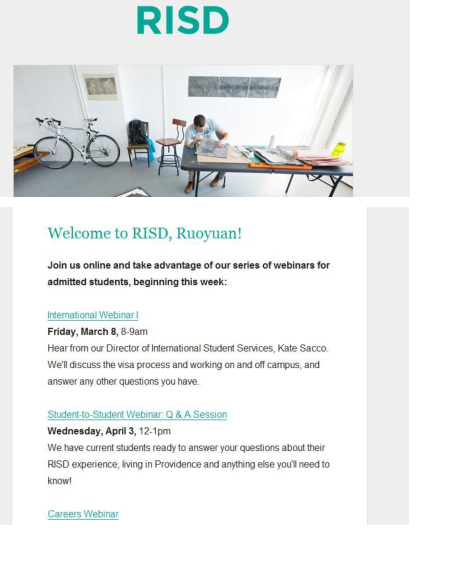

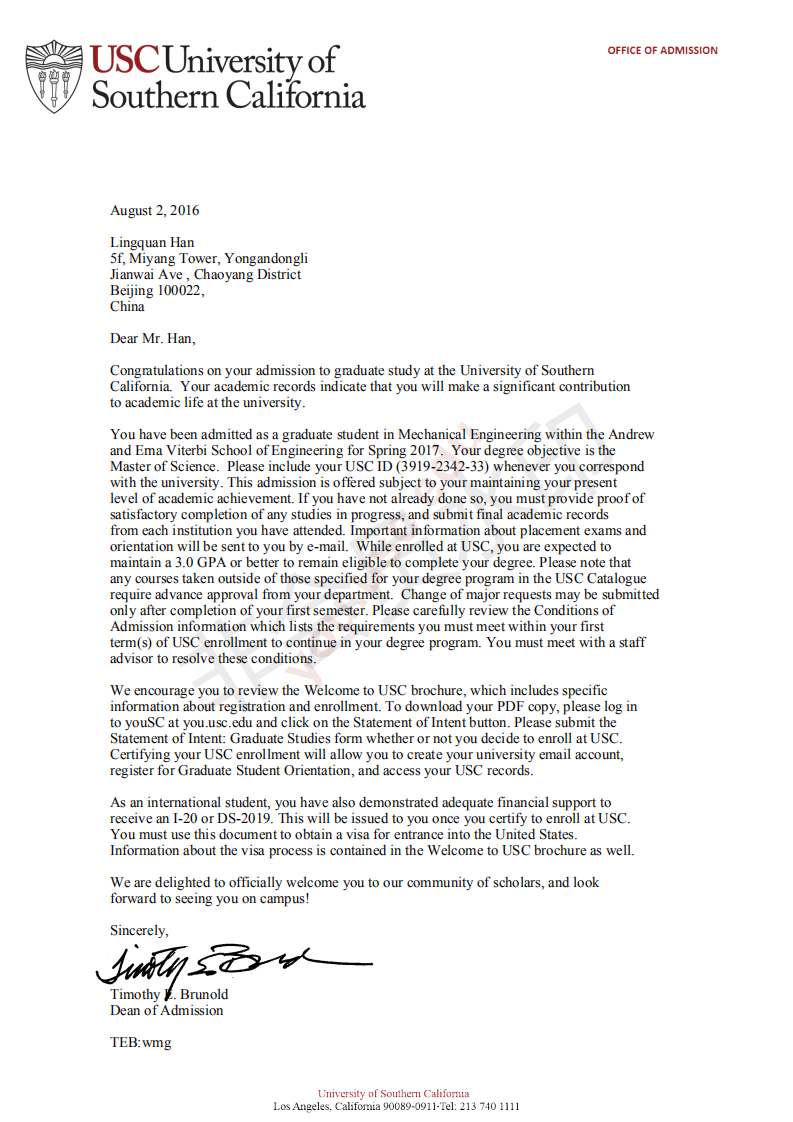

- 成功案例

- 博文推荐

Copyright 2000 - 2020 北京澳际教育咨询有限公司

www.aoji.cn All Rights Reserved | 京ICP证050284号

总部地址:北京市东城区 灯市口大街33号 国中商业大厦2-3层

陈瑶A 向我咨询

行业年龄 17年

成功案例 5146人

拥有大量高端成功案例。为美国哈佛大学、宾夕法尼亚大学等世界一流名校输送大批优秀人才。

齐亚楠 向我咨询

行业年龄 15年

成功案例 4070人

商科案例有哥伦比亚大学等,工科案例有麻省理工大学等,艺术案例有罗德岛大学等。

李君君 向我咨询

行业年龄 15年

成功案例 4157人

成功案例涉及美国排名前60的院校,专业涵盖商科(金融,会计,管理),工科(生物工程,化学工程,计算机科学,电气工程)等热门领域。

闫丽 向我咨询

行业年龄 19年

成功案例 6995人

成功办理了2000多名学生,申请到斯坦福大学、约翰霍普金斯、康奈尔等世界前30的名校。