加拿大移民怎么交税?.

2017-07-29 467阅读

移民加拿大之后,大家的一切生活模式都要切换到加拿大模式,今天澳际小编想讲的话题是加拿大税收,究竟加拿大移民们在生活中需要面临怎样的税收呢?小编今天主要讲4种加拿大税收形式,希望对以后的加拿大移民人士有用。

移民加拿大:加拿大税收

加拿大实行全球征税制度,即移民在成为加拿大永久居民或公民后,在海外获得的收入需要向加拿大报税。(移民前赚的钱带入加拿大不需要再交税。)

移民加拿大:销售税

类似于中国的增值税,如果企业一年营业额在30,000加元以下,可以不注册,否则每次销售或收服务费就要加7%的GST。不过注了GST号码后,企业进货、租房所付出的GST可以退回。加拿大各省有不同税率的省销售税(PST),从0至8%不等。无论企业营业额多寡,公司须申请PST号码,向客户征收PST。这种税相当于中国的营业税,但征收范围比营业税大。

移民加拿大:公司所得税

依据加拿大政府关于所得税的法规,联邦政府与省政府均有权征收所得税,目前联邦政府对公司应征税收入的基本税率为28.84%,包括附加税;而大部分省的基本税率介乎14.5%与17%之间,魁北克省除外,所以合并税率介乎43%至46%间?魁北克省大约为38%。另外,由加拿大人控制的私人企业及从事制造加工活动的企业,可按规定在一般税率上获得扣减。

会计年度不一定按日历年度,也不一定和税务年度一致,税法对会计年度的唯一限制是不能超过53周。加拿大税法相对复杂,具体情况请咨询当地会计师。

移民加拿大:个人所得税

1、报税的手续和时限

每年的1月至12月为个人报税年度。纳税人必须最迟在4月30日向税务局递交税表,以税务局收到日期或邮局盖印为准。

加拿大执行的是“自动申报”(Self-assessed)报税制度,纳税人有责任向税务局申报所有收入,并自行计算税款。

纳税人有责任保留财务及税务资料六年,以备税务局随时要求审查。

2、税率

联邦个人收入税施行超额累进税率,纳税人收入愈高,税率也愈高。

(1)联邦税率(2000年):

$30,004或以下17%

高于$30,004至$60,009部分25%

$60,009以上部分29%

根据去年十月的联邦预算草案,2001年联邦个人收入税税率为:

$30,754或以下16%

高于$30,754至$61,509部分22%

高于$61,509至$100,000部分26%

$100,000以上部分29%

(2)联邦附加税:应付联邦税(超过$15,500部分)5%

(3)安省省税:应税收入的6.37%--11.16%

3、扣税项目和免税项目

(1)扣税项目(Deduction):是指可以从课税收入中扣除的金额,以减低纳税人的净收入和应课税收入,然后计算应缴税款。

扣税项目包括:

*RPP供款

*RRSP供款

*工会或专业资格会费

*托儿服务费用,一般由低收入配偶申报(最高额度为赚取收入的三分之二,七岁或以下每年不超过$7,000,超过七岁而十五以下每年不超过$4,000)

*搬迁费用(40km以上,加国境内)

*投资开支(Carrying Charges,如贷款利息,Self-directed RRSP费用,投资顾问费用等)

*雇员开支等

(2)免税项目(Tax Credit):一般只能以最低的税率计算来减低纳税人的应缴税款。

免税项目包括:

*个人免税额$7,231,新移民须根据移民后的日子来计算免税额。

*配偶免税额:最高$6,754元,若配偶收入高于$6,140元,则得不到配偶免税额。

*CPP供款免税额,

*UI供款免税额,

*残障免税额,

*学费免税额:支付$100以上学费予专上学院,大学或政府核准的职业训练中心。

*教育免税额:在政府核准教育机构修读全日制课程,额度每月$400(F/T),$120(P/T)。

*医疗开支免税额:超过净收入3%的医疗开支部分,包括:医生、牙医诊症费、配方药费、私人保健计划保险金、眼镜、假牙、义肢、助听器等。

*慈善捐款免税额(不超过净收入的20%)

*国家或省捐献免税额。

另外,加拿大税制中还有几项退税项目:

GST退税,CCTB(俗称“牛奶金”),安省PST退税,地税(Property Tax〕退税,安省购屋储蓄计划供款退税等。家庭“净收入”愈低,所获的退税愈多。

4、应课税收入

税务条例将“应课税收入”分为四类:薪酬收入、生意收入、投资收入和资产增值。应课税收入的范围很广,如:薪酬收入〔包括佣金、顾客支付的小费、津贴等〕,自雇收入,奢老福利金、政府及私人机构退休金、失业保险福利收入、国内外利息和股票股息收入、资产增值收入、租金收入、RRSP提款、生意收入、讲学金、学术研究基金及助学金等。

5、个人收入税的征税对象

个人收入税的主要征税对象是“税务居民”。作为一个税务居民,在世界各地的入息都要向加拿大报税。“税务居民”不同于“移民”或“公民”,它的定义主要考虑以下几个因素:

(1)日常居住地点;

(2)与加拿大或外地的居住关系(Residential Ties);

(3)逗留加拿大时间的长短。

以上就是加拿大税收的全部内容,收税是国民生计的一项重要话题。大家移民之后一定要了解加拿大税收,并且认真实行,做一个合格的加拿大公民!

留学咨询

更多出国留学最新动态,敬请关注澳际教育手机端网站,并可拨打咨询热线:400-601-0022

留学热搜

相关推荐

- 专家推荐

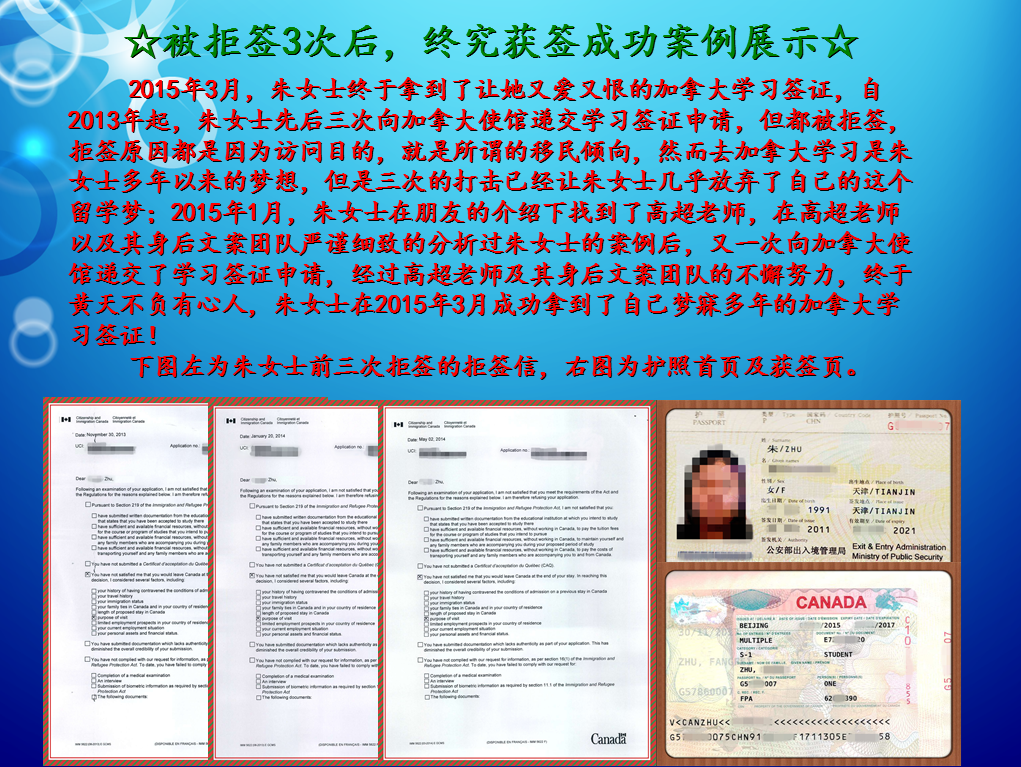

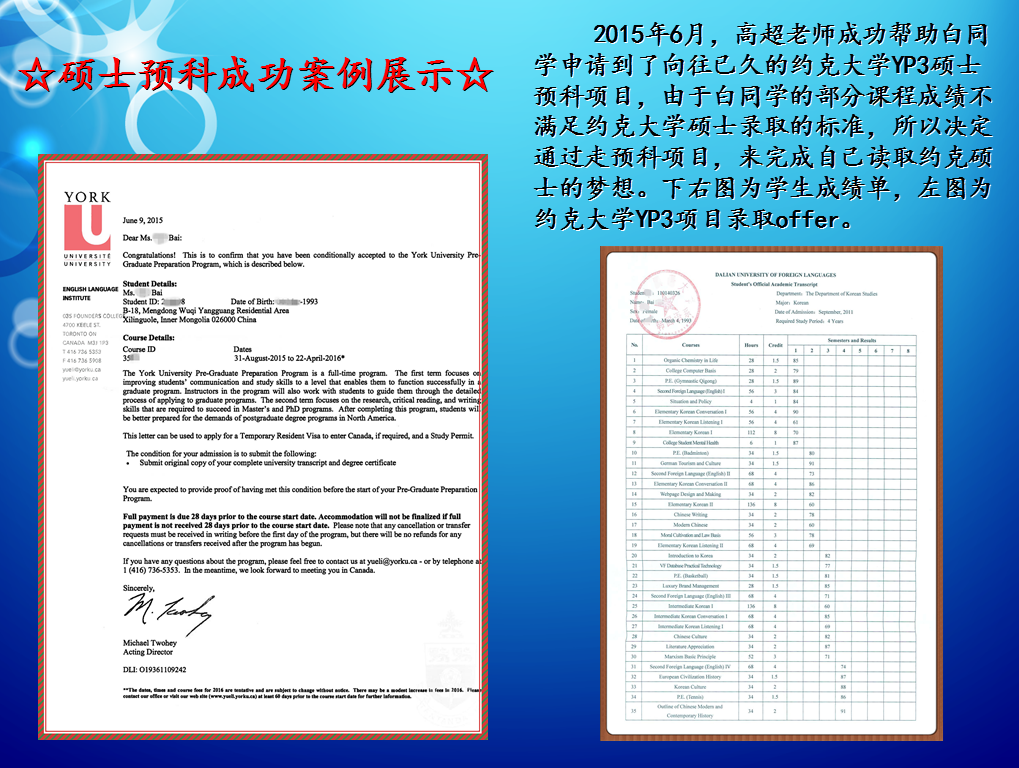

- 成功案例

- 博文推荐

Copyright 2000 - 2020 北京澳际教育咨询有限公司

www.aoji.cn All Rights Reserved | 京ICP证050284号

总部地址:北京市东城区 灯市口大街33号 国中商业大厦2-3层

李昂 向我咨询

行业年龄 7年

成功案例 1869人

冷瀚铂 向我咨询

行业年龄 11年

成功案例 2961人

1. 多年龄段客户群体,对高中、本科、硕士、博士都有深入了解 2. 在美曾从事国际生招生工作,了解美国学校招生流程 3. 多年top30学校申请经验,美高、美本学生居多。 4. 同时兼顾多国家线申请。

庞娇 向我咨询

行业年龄 7年

成功案例 1869人

工作认真细心负责,与客户交流沟通耐心温和。 几年留学行业的工作经验,使我申请涉及的专业领域更加广泛,目前已经涉及专业的申请领域囊括了金融、会计、市场营销、经济、国际贸易、设计、生物、生物工程、计算机工程、工业工程、MBA、通讯工程、艺术等近25个专业,同时创下学校申请百分百录取的好成绩。工作期间,已成功为学生申请到。擅长申请高中,本科及转学,研究生等各类学生。

王星A 向我咨询

行业年龄 7年

成功案例 1869人

擅长挖掘申请者背景,让申请者找到自身优势,在申请博士方面积累了丰富经验,给学生做出最优的申请方案,在过程中与学生一起分析学校,专业,教授以及学生背景的匹配因素,指导学生与教授以及学校联系,抓住学生背景亮点,指导学生顺利完成申请的各个方面工作。最终帮助众多申请博士全奖的学生获得心仪的录取,并暂获全奖OFFER,半奖等,累积帮助学生获得奖学金金额超过600w美金。 对于各国签证政策有独到的见解,擅长分析疑难杂症申请者,多次帮助签证大难申请者获得签证。国内多个留学签证论坛的版主,十年来义务为大家解答疑难问题,被大家亲切地称为签证专家