2017年中国加拿大税收政策对比:如何实惠的赴加拿大留学?

2017-06-10 205阅读

如今越来越多的人去加拿大留学或者移民加拿大,可能大家都很关注加拿大生活费用。其实对日常花费来说税收是很重要的一个项目。加拿大被称为万税之国,那中国和加拿大在税收上有什么不同?澳际小编为你解析一下。

中国OR加拿大

个人所得税、地税、消费税、资本所得利润税......加拿大的税可谓是花样百出、样样都不少。在理财公司、会计师事务所还有税务律师的广告轰炸下,许多华人都知道只有加拿大非税务居民才能从税务局的眼皮底下“逃过一劫”——以至于许多人好不容易拿了加拿大身份之后,又会再花很大功夫去当一个加拿大非税务居民,想方设法回中国纳税。

事实上,加拿大和中国到底谁收的税更多?对此,许多人都没有一个明确的概念。在作出决定的时候,很少有人能真正结合自己的具体情况,然后再作定夺。在中国开始统计在海外的中国居民收入,为自己全球征税做准备的现在,搞懂中国和加拿大两国的税务区别很重要!因为这意味着我们能明确自己该向谁纳税、交多少税,从而在遵守法规的同时,保护自己的利益!

加拿大注重个人所得税

很多人认为加拿大的收税高、税种多,其原因在于,加拿大和中国的税务制度是完全不同的,不同的基础导致收税的对象以及方式都有很大区别。

中国和加拿大的税法最大的区别是——加拿大更注重个人所得税申报的重要性。在加拿大,政府的主要收入是来自于个人的入息税,也就是常说的个人所得税(personal income tax)。加拿大70~80%的政府收入来自于个人税。所以无论是借贷资格、福利发放的标准还是其他的担保规定等等,最终都是看个人收入的数额。

虽然说是个人税,但在加拿大申报个人所得的时候常常是以家庭为单位。因为无论是计算家庭的总收入,或是家庭福利状况,如孩子的牛奶金、医疗保险(MSP)的补助、住房补助、托儿补助、养老金、消费税退税等,林林总总,都和家庭的年收入有关,因而加拿大税局对于个人偷税逃税抓的非常严格。家庭收入纳税额度是加拿大最重要的税务项目,政府需要一直强调和保证个人申报收入的正确性,从而保证税收的正确性和数额。

从基本的个人所得税来看,加拿大的个人所得税水平属于世界主要发达国家的比较高的水平。在统计企业盈利的时候,加拿大最终还是以有多少钱发到了个人手中来计算。总而言之,加拿大的纳税制度是建立在个人税收上,什么都要自己负责、自己申报,这也就是许多人来到加拿大以后觉得不适应的地方。

中国征收流通税最高

在中国,纳税这件事似乎离普通人的生活非常遥远——这是因为占中国税收大头的是企业纳税。国企、民企、外资企业的纳税额度加起来,占中国税收总收入的绝大多数。相比来说,2010年之前中国个人所得税所占的份额仅为7%左右,2012年也不到中国税收总额的10%。

据中国财政部和中国国税总局网站资料显示,目前中国共有19个税种,包括增值税、消费税、营业税、企业所得税、个人所得税、资源税等等。中国民众对纳税的认识,往往只停留在个人所得税上,而个人所得税往往也是由企业或是金融机构代缴代扣,年终的税收申报也由公司统一代办,个人没有接触,也就无从分辨最终纳税额的高低。但实际上,在中国每一次消费的行为都免不了纳税。

中国的税制结构偏重于对商品课税,以流通税(指以纳税人商品生产、流通环节的流转额或者数量以及非商品交易的营业额为征税对象的一类税收)为主,无论增值税、消费税、营业税,都属于这一类税收。中国的税收收入中70%都来自于流通税;在中国,仅增值税和营业税两项,就占据了税收总额的44.2%,这个比例大大高过美日,也比同样收取增值税的欧洲国家高出10%以上。而BC省的消费税仅为12%,中国的增值税为17%,即使是按照扣减税率来算,中国增值税率也达到了13%,这还没算上25%的企业盈利税及5%的销售税。

总而言之,最终中国消费者身上的消费税率实际上比加拿大高的多。只不过因为中国的人力成本较低,整体宏观税负水平不算高,加上汇率差别,所以商品价格相比而言不高。

加拿大个人所得税有优惠政策

对于个人所得税,中国和加拿大的个人税率累进的结构有区别,不同的收入被收取的金额不同,不能一概而论。

以5万加币为例,在加拿大,5万的年收入属于中等收入(44.701-89.401万),需要按照BC省17.22%(2014年)的平均税率来纳税,缴纳税金8611加币;在中国,5万加币就是25万人民币,在中国属于高收入,应纳税额在9000加币左右。只要在中国报了个人所得税,持完税证明基本上在加拿大就无需再次纳税。

不过对于高收入人士来说,譬如年收入在80~100万的高资产人士,在中国交约15万的税可能不够抵消加拿大的税金,虽然可以用“防止双重纳税协议”免除已经交给中国政府的税金再交给加国政府,但在加拿大仍要补交剩余税款。

加拿大交税补贴优惠多

加拿大有许多税务优惠政策,能够从许多方面提供减税、抵税,从而降低整体纳税额度。中国的个人收入免税额只有3500人民币/月,而加拿大是每年1.1万加币,折合每月1000加币。

在中国,由于个人所得税是由公司代缴,个人基本上无法得到任何退税。打个比方,如果一个人一年只工作了前6个月然后辞职,那么前6个月的扣税额度还是按照12个月的收入总额来计算的,等于是多扣了一半的税金,这部分多交的钱无法退回。而加国税务局在统一结算的时候,会根据收入类型和收入总额,计算个人税率,同时扣除减税、抵税、延税的部分,然后和已经预交的税款作比较,多退少补。此外,无论是医疗费用抵税、捐款抵税,还是公共交通的月票等,都可以用来减少应纳税款。

投资税减免,收益比想象多

加拿大对于资本增值、股票分红都有一定程度的税收减免政策,实际的应纳税收入和实际税率都不一定是阶梯税率上写的那么多,在免税账户内的投资回报还可以免交税款。虽然计算可能比较复杂,但是大多数的金融机构都会出具税单,将税款算好,只要在报税的时候照着填写就行了。所以在加拿大的投资收益,不一定会因为要交税而变得很低。此外,加拿大没有遗产税,只有视同于卖出的资产增值税。

因为税制的基础不同,中国的减税、退税政策大部分都只针对企业。加上收税方式受限,只能用个人所得税率进行调控,还不能像加拿大这样针对性的减少低收入人群的纳税额度,甚至给与相应的补贴。而加拿大比较重视个人所得税,所以在这方面有许多政策和规定,每年还会推出一些新的政策,帮助有孩子的家庭以及低收入家庭。

以上是澳际小编为你整理加拿大和中国的税收对比,希望对你留学和移民有帮助。其实加拿大和中国的税制不同,双方各有侧重,希望大家了解好这方面的政策,只有这样的才能实惠的生活。

留学咨询

更多出国留学最新动态,敬请关注澳际教育手机端网站,并可拨打咨询热线:400-601-0022

留学热搜

相关推荐

- 专家推荐

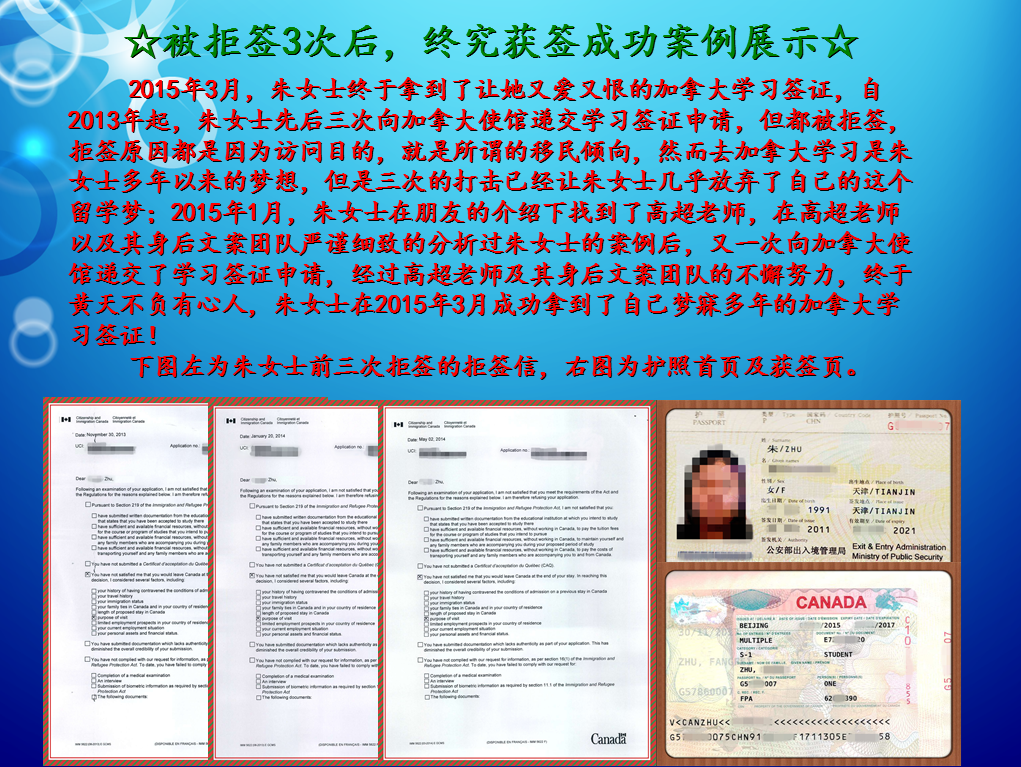

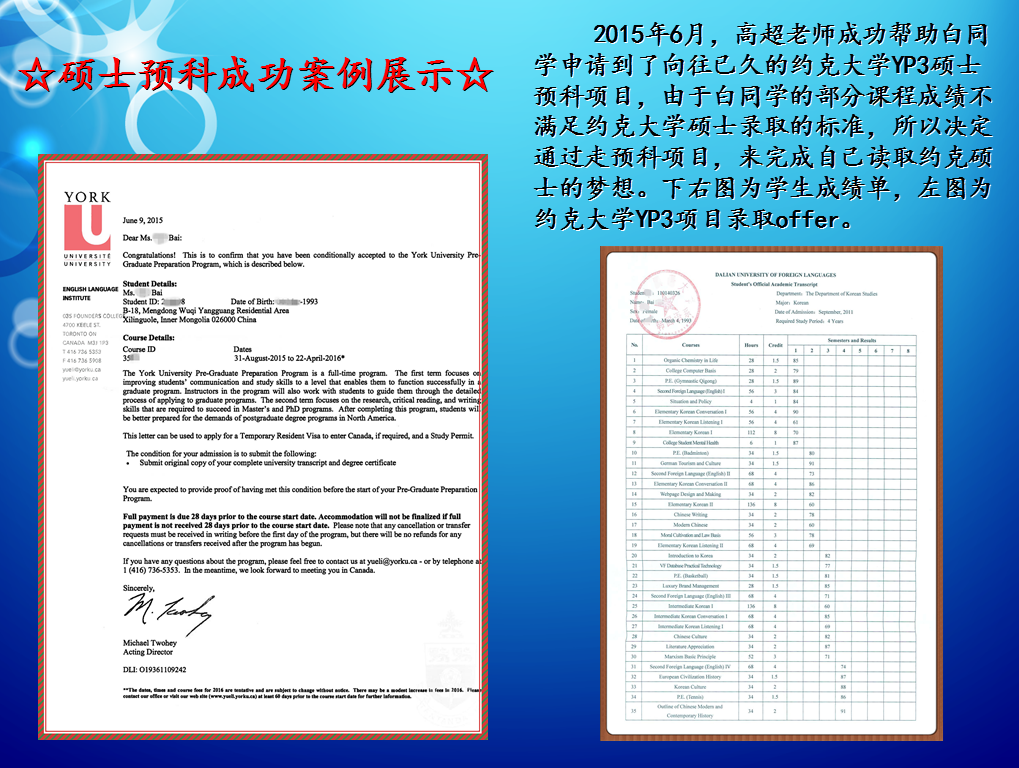

- 成功案例

- 博文推荐

Copyright 2000 - 2020 北京澳际教育咨询有限公司

www.aoji.cn All Rights Reserved | 京ICP证050284号

总部地址:北京市东城区 灯市口大街33号 国中商业大厦2-3层

李昂 向我咨询

行业年龄 7年

成功案例 1869人

冷瀚铂 向我咨询

行业年龄 11年

成功案例 2961人

1. 多年龄段客户群体,对高中、本科、硕士、博士都有深入了解 2. 在美曾从事国际生招生工作,了解美国学校招生流程 3. 多年top30学校申请经验,美高、美本学生居多。 4. 同时兼顾多国家线申请。

庞娇 向我咨询

行业年龄 7年

成功案例 1869人

工作认真细心负责,与客户交流沟通耐心温和。 几年留学行业的工作经验,使我申请涉及的专业领域更加广泛,目前已经涉及专业的申请领域囊括了金融、会计、市场营销、经济、国际贸易、设计、生物、生物工程、计算机工程、工业工程、MBA、通讯工程、艺术等近25个专业,同时创下学校申请百分百录取的好成绩。工作期间,已成功为学生申请到。擅长申请高中,本科及转学,研究生等各类学生。

王星A 向我咨询

行业年龄 7年

成功案例 1869人

擅长挖掘申请者背景,让申请者找到自身优势,在申请博士方面积累了丰富经验,给学生做出最优的申请方案,在过程中与学生一起分析学校,专业,教授以及学生背景的匹配因素,指导学生与教授以及学校联系,抓住学生背景亮点,指导学生顺利完成申请的各个方面工作。最终帮助众多申请博士全奖的学生获得心仪的录取,并暂获全奖OFFER,半奖等,累积帮助学生获得奖学金金额超过600w美金。 对于各国签证政策有独到的见解,擅长分析疑难杂症申请者,多次帮助签证大难申请者获得签证。国内多个留学签证论坛的版主,十年来义务为大家解答疑难问题,被大家亲切地称为签证专家